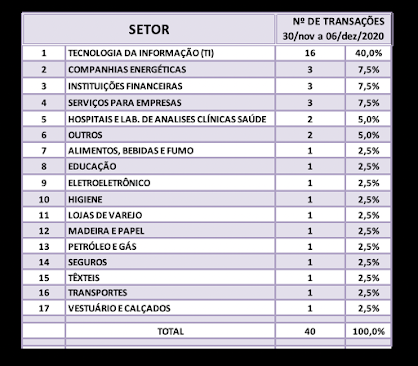

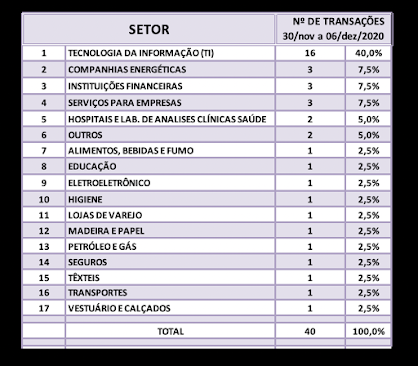

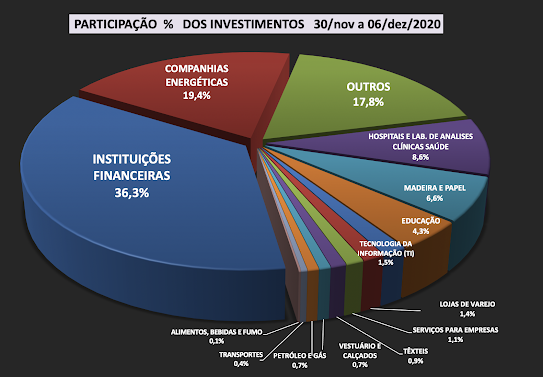

Fusões e Aquisições - destaques da semana 30/nov a 06/dez/2020

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

“Market Movers” – Brasil

- NotreDame Intermédica levanta R$ 3,75 bilhões em oferta secundária – A NotreDame Intermédica comunicou ontem à noite que sua oferta secundária de 54 milhões de ações foi precificada a R$ 69,50 por papel, totalizando o montante de R$ 3,753 bilhões. Vale destacar que, por se tratar de uma tranche secundária, a companhia não receberá quaisquer recursos provenientes do follow on. O acionista vendedor foi o Alkes II – Fundo de Investimento em Participações Multiestratégia. 01/12/2020

“Market Movers” – Exterior

- Salesforce vai comprar aplicativo Slack em acordo de US$27,7 bi – A Salesforce.com disse nesta terça-feira que está comprando o aplicativo de mensagens para trabalho Slack Technologies em um acordo de 27,7 bilhões de dólares, na maior transação de software em um ano no qual a pandemia de Covid-19 obrigou milhões de pessoas em todo o mundo a trabalhar remotamente. O acordo fortalecerá o portfólio empresarial da Salesforce, que agora espera fornecer uma plataforma unificada para que as empresas conectem seus funcionários, clientes e parceiros entre si e com os aplicativos que usam. 01/12/020

- S&P Global anuncia compra da IHS Markit em negócio de US$44 bilhões – A S&P Global anunciou nesta segunda-feira a compra da IHS Markit em uma transação envolvendo ações no valor de 44 bilhões de dólares. O negócio marca a maior aquisição corporativa de 2020 e criará uma potência no mercado cada vez mais competitivo de dados financeiros. A previsão é que a conclusão do negócio seja concluído no segundo semestre de 2021, se for aprovado pelos reguladores antitruste, que vêm demonstrando crescente interesse pelo setor. 30/11/2020

- Bayer deve angariar US$ 1,7 bi com venda de ações da Elanco – Participação da alemã na indústria veterinária pode cair de 15,4% para 2,2%. A americana Elanco, uma das maiores indústrias veterinárias do mundo, informou nesta segunda-feira (30) que a Bayer está vendendo a maior parte da participação que detém na empresa de saúde animal… 30/11/2020

- Facebook vai comprar startup de atendimento a clientes – Detalhes do negócio com a Kustomer ainda não foram divulgados. O Facebook disse nesta segunda-feira que comprará a startup de atendimento ao cliente Kustomer, acelerando esforços no comércio eletrônico. Os detalhes financeiros do negócio não foram divulgados.O jornal “Wall Street Journal” informou que a transação avalia a startup em cerca de US$ 1 bilhão, citando pessoas familiarizadas com o assunto.30/11/2020

- Fusões e aquisições globais se recuperam após abalo da Covid – Os números receberam um impulso na segunda-feira com o anúncio de que a gigante de dados financeiros S&P Global fechou a aquisição da IHS Markit por cerca de US$ 39 bilhões em ações. Assessores de fusões e aquisições já recuperaram grande parte do terreno perdido para a pandemia de coronavírus no início do ano.Empresas anunciaram US$ 760 bilhões em aquisições até agora no quarto trimestre, o maior valor para este ponto no período desde 2016, de acordo com dados compilados pela Bloomberg. Novembro foi o mês mais movimentado do ano até agora em número de negócios, segundo os dados. 30/11/2020

RELAÇÃO DAS TRANSAÇÕES

- Mondial compra a fábrica da Sony no AM – A brasileira Mondial, líder na fabricação de produtos eletroportáteis, comprou a fábrica da japonesa Sony, na Zona Franca de Manaus (AM). Com a aquisição, a empresa estreia na produção de televisores, fornos de micro-ondas e aparelhos de ar condicionado já no segundo semestre do ano que vem. Vai enfrentar nesse mercado concorrentes de peso, como as coreanas, LG e Samsung, e a americana Whirlpool. O valor do negócio, que envolveu só ativos da companhia japonesa – a fábrica de 27 mil metros quadrados de área construída, laboratórios e equipamentos -, não foi revelado. A marca Sony não entrou na transação.Depois de quase cinco décadas no País, em setembro deste ano a Sony decidiu encerrar as atividades da unidade na Zona Franca. Nessa fábrica eram produzidos televisores, entre outros eletrônicos. Essa unidade chegou a ser considerada uma das melhores fábricas da companhia no mundo. 05/12/2020

- Mexicana Siete Leguas vende Santista Têxtil a grupo de sócios brasileiros – Dois anos após a Camargo Corrêa ter vendido a Santista Têxtil para os mexicanos da Siete Leguas, a tradicional companhia têxtil volta para as mãos de brasileiros, numa transação concluída nesta tarde com a GBPK Investimentos. .. 04/12/2020

- Bolsa digital de commodities Gavea Marketplace recebe aporte de R$ 2,2 mi – A startup Gavea Marketplace, do Rio de Janeiro, acabou de receber um investimento de 2,2 milhões de reais liderado pela gestora de investimentos Domo Invest. A empresa, que é uma bolsa de negociação digital para a venda de commodities no Brasil, já transacionou mais de 300 milhões de reais desde seu lançamento em junho deste ano. Franco Pontillo, sócio da DOMO Invest, afirma que o investimento foi feito de olho no potencial de crescimento do agronegócio, que tem se digitalizado e procurado cada vez mais por soluções inovadoras. “A plataforma da Gavea é arrojada, oferece custos baixos, segurança e contratos digitais sob medida. E já na fase de implantação, teve a primeira transação de grãos com alto volume e valor comercializado”, diz o investidor. As empresas do futuro estão aqui. Conheça os melhores investimentos em ESG na EXAME Research 04/12/020

- Modalmais compra plataforma educacional “Investir Juntos” – Banco Digital amplia portfólio reforçando pioneirismo no mercado de investimentos. Depois da parceria com o Credit Suisse, o banco digital modalmais anunciou a compra da plataforma de educação financeira “Investir Juntos”, com o objetivo de disponibilizar à sua base de clientes conteúdo gratuito e de qualidade. Com a aquisição, os principais executivos da empresa entram para o time do modalmais, dando ainda mais robustez aos projetos de educação financeira do banco digital. Hoje, o banco digital tem R$ 12 bilhões sob custódia e pretende alcançar R$ 40 bilhões até o final de 2021.Criada em 2019, a “Investir Juntos” é uma plataforma educacional que personaliza a experiência e aprendizagem do cliente – e, por isso, tornou-se uma das maiores geradoras de clientes digitais interessados não só em investir, mas em aprender. Assim, a parceria garante aos clientes do modalmais o acesso a uma plataforma gameficada, por meio da qual será possível obter conteúdos curados para cada perfil de investidor. 04/12/020

- Grupo de moda Soma confirma compra da ByNV; Cade aprova – Aquisição da empresa de acessórios femininos de Serra (ES) foi anunciada em outubro O Grupo de Moda Soma, dono das marcas Farm e Animale, finalizou ontem (3) a compra, anunciada em outubro, da totalidade da ByNV Comércio Varejista de Artigos de Vestuário, empresa de capital fechado de Serra, no Espírito Santo.A empresa NV será uma subsidiária da Soma e as atuais donas da ByNV receberão aproximadamente 1,79% das ações da controladora mais uma parcela em dinheiro, cujo valor não foi divulgado.O grupo ByNV atua no comércio de artigos de vestuário com acessórios para o público feminino. Segundo o Cade, o Soma possui menos de 20% desse mercado, o que não deverá prejudicar a concorrência . 03/12/2020

- Hypera (HYPE3) adquire marca de cosméticos Simple Organic – A Hypera (HYPE3) celebrou acordo de investimento para aquisição de participação majoritária na Simple Organic Beauty. A companhia não informou o valor da transação.A Hypera Ventures busca investir em startups ligadas ao setor de saúde e bem-estar.A companhia destaca que o movimento está alinhado com o objetivo estratégico da companhia de fortalecer sua presença no mercado brasileiro de skincare por meio de marcas inovadoras, complementares aos seus negócios atuais, com alto potencial de crescimento e forte presença digital.A Simple Organic é uma startup digital que atua no mercado de dermocosméticos e maquiagem alavancando a alta tecnologia da indústria da beleza para formular produtos pioneiros na indústria de Clean Beauty, utilizando ingredientes naturais, orgânicos, veganos, cruelty-free e sustentáveis.03/12/2020

- Dasa compra Grupo Leforte de hospitais em São Paulo por R$ 1,77 bi – A Dasa aprovou à aquisição, pela Ímpar, de 100% das ações do Grupo Leforte. O valor da operação é de R$ 1,77 bilhão.O Conselho de Administração da Companhia, em reunião realizada nesta data, aprovou a celebração de Contrato de Compra e Venda por meio do qual a Companhia, através de sua subsidiária integral Ímpar Serviços Hospitalares S.A., adquirirá ações representativas de 100% do capital social de emissão da Biodínamo Empreendimentos e Participações Ltda. sociedade controladora dos negócios de atendimento médico hospitalar, ambulatorial, serviços clínicos e diagnósticos do Grupo Leforte, incluindo as participações societárias dos hospitais Leforte Liberdade, Leforte Morumbi e o Hospital e Maternidade Dr. Christóvão da Gama (a “Operação”). 03/12/020

- Trocafone levanta R$ 30 milhões – Sétima rodada de investimentos contou com os fundos Barn Investimentos, Bulb Capital e Wayra. A Trocafone, startup especializada na compra e venda de smartphones e tablets seminovos no Brasil e América Latina, acaba de receber um aporte de R$ 30 milhões em sua sétima rodada de investimentos, que contou com os fundos Barn Investimentos, Bulb Capital e Wayra. Fundada no Brasil em 2014 pelos empresários argentinos Guille Freire e Guille Arslanian, a startup já vendeu mais de 1,4 milhões de aparelhos seminovos. O negócio consiste em revender os smartphones usados com desconto entre 35% e 40% do valor original, com compra e venda através do site da companhia ou de varejistas parceiros — como Casas Bahia, Americanas.com, Ponto Frio, Magalu, Samsung, Fast Shop e Vivo. 04/12/020

- Startup que possui operação de contact center em home office recebe aporte – A Home Agent, empresa que oferece operação de contact center baseada inteiramente em home office, recebeu um aporte da BR Angels Smart Network, associação de investimento-anjo composta por executivos C-Level de grandes empresas em diferentes mercados. Com o capital, a startup espera ampliar a sua capacidade operacional para acelerar as vendas em 2021 e ampliar o seu quadro de clientes. O valor da transação não foi revelado. Desde abril, a Home Agent viu os seus serviços aumentarem em quase 700% com a assinatura de contratos com empresas que, antes da pandemia, não terceirizavam setores de atendimento. Isso fez com que a companhia saltasse de um patamar de 150 para mais de 1 mil posições de atendimento somente este ano. Durante o período de isolamento social, a empresa também captou 15 novos clientes e tem contado com um ritmo de aceleração cada vez maior em seu volume de negócios, mesmo com a reabertura econômica. 04/12/2020

- Ânima Educação levanta R$918 mi em oferta de ações precificada a R$34 por papel – A Ânima Educação precificou na quinta-feira oferta primária de ações a 34 reais por papel, levantando 918 milhões de reais, que serão destinados para financiar uma parcela da aquisição dos ativos brasileiros do Grupo Laureate, de acordo com fato relevante da companhia.O preço definido na oferta com esforços restritos representou um desconto de 2,7% em relação à cotação de fechamento da véspera, de 34,93 reais.Foram emitidas 27 milhões de ações no âmbito da oferta, coordenada por Bradesco BBI, Santander Brasil, UBS BB, Itaú BBA e JPMorgan, fazendo com que o capital social da Ânima passe ser de 2.57 bilhões de reais, dividido em 134.622.935 papéis. 04/12/2020

- Mantendo uma tradição, Neoenergia paga caro pela CEB – A Neoenergia acaba de pagar R$ 2,51 bilhões pela Companhia Energética de Brasília (CEB), um preço imediatamente tachado de “irracional” por analistas e gestores. O valor oferecido pela Neoenergia — controlada pela Iberdrola e Previ — é um prêmio de 76% sobre o preço mínimo e 3,2x a base de ativos regulatórios (RAB) da CEB, a estatal que distribui energia no Distrito Federal. Para efeito de comparação, a Neoenergia negocia a 2,35x RAB. O preço pago dificulta a rentabilização do investimento mesmo se a Neoenergia obtiver ganhos consideráveis na redução de perdas e custos na CEB. 04/12/020

- Rede DOr compra Hospital de Clínicas Antônio Afonso em Jacareí – A Rede DOr São Luiz informou que, por meio de sua afiliada Hospitais Integrados da Gávea – Clínica São Vicente, assinou proposta de compra de 100% do Hospital de Clínicas Antônio Afonso, localizado no município de Jacareí, no Estado de São Paulo. Segundo o comunicado, o Hospital de Clínicas Antônio Afonso possui 60 leitos com capacidade de realização de cirurgias de diversas especialidades, bem como a condução de consultas ambulatoriais e pronto atendimento. A companhia informa, porém, que a aquisição está sujeita a verificação de determinadas condições usuais, dentre elas a confirmação de diligência e celebração de instrumentos definitivos. 03/12/2020

- Olist compra Clickspace – Depois de receber R$ 310 milhões do Softbank, a empresa planeja estratégia agressiva de aquisições. A Olist, curitibana que ajuda pequenos lojistas a venderem na internet, anunciou a aquisição da startup Clickspace, especializada em soluções para marketplaces e comércio via redes sociais. O valor da transação não foi informado pelas empresas. Fundada em 2017, a Clickspace oferece soluções SaaS que vão de gerenciamento de sellers e gestão de repasses a controle de catálogo e integração com ERP, além de suporte para logística personalizada e painéis personalizados. A startup está conectada com as principais plataformas de e-commerce do mercado, como VTEX, Oracle Cloud Commerce, Magento e Shopify. 03/12/020

- Com compra da B2P, It’sSeg completa décima primeira aquisição – A It’sSeg anunciou sua décima primeira aquisição. Pela primeira vez, foi feita uma aquisição fora do universo de corretoras de seguros e benefícios. A It’sSeg, maior corretora e consultoria independente de benefícios com atuação no mercado brasileiro, anunciou mais uma aquisição no último dia 1°. Desta vez, o alvo foi a B2P, empresa especializada em gestão de afastados, nicho de mercado que vem ganhando cada vez mais relevância no país. Essa é a décima primeira aquisição realizada pela It’s Seg, desde 2014, ano em que a empresa foi criada por Thomaz Menezes (ex-CEO da Sulamérica Seguros ) e o fundo Inglês Actis. 02/12/020

- Grupo francês Kuhn adquire empresa Khor, de Tuparendi (RS) – O Grupo francês Kuhn, fabricante de implementos agrícolas, anunciou nesta terça-feira a assinatura de um acordo de compra da totalidade das ações da empresa Khor Industrial, localizada em Tuparendi (RS). O fechamento do negócio, cujo valor não foi informado, está previsto para ocorrer no início de 2021 e está sujeito ao cumprimento de várias condições pelos atuais proprietários. Fundada em 2007, a Khor é fabricante líder de carretas graneleiras, escarificadores e outros implementos no Brasil. Em 2019, a Khor faturou R$ 26 milhões e empregava cerca de 80 funcionários. 01/12/020

- Apple Produções adquire Flex para liderar mercado na América do Sul – A empresa de técnica full service adquire a Flex como parte do investimento de R$25 milhões para a liderança do mercado de eventos na América do Sul. Pronta para revolucionar o mercado de eventos corporativos, sociais e showbiz, e na contramão do segmento que deve encolher em 2020, a Apple Produções, com quase quatro décadas de existência, anuncia a aquisição da Flex – Som, Luz e Imagem. O movimento é parte de um investimento de R$ 25 milhões recém feito no mercado para transformar-se na maior empresa de técnica full service da América do Sul. Além de todos os ativos e o completo acervo de equipamentos, a negociação contempla também as novas operações geradas pela Flex no início da pandemia com foco em digitalizar as entregas do mercado de live marketing para apoiar as agências e a indústria a se transformarem com a agilidade que a crise sanitária exigiu. Todo este movimento tem um só propósito. “Para 2022, nós projetamos um faturamento de mais de R$ 100 milhões”, ressalta o CEO. 02/12/2020

- Votorantim levanta R$ 1,4 bi ao vender ações em Suzano – Grupo detinha participação de 5,5% na fabricante de celulose, resultado da fusão da controlada Fibria com a rival; ainda mantém fatia de 3,7% para venda futura. A Votorantim S.A. vendeu ontem no mercado cerca de um terço da participação que ainda mantém no setor de celulose, por meio da Suzano, conforme antecipou o Valor PRO, serviço de informação em tempo real do Valor. Em continuidade à estratégia de longo prazo de sair de determinados negócios tradicionais e investir em novas áreas – e aproveitando a melhora do cenário de curto prazo para a celulose -, o grupo levantou cerca de R$ 1,4 bilhão com a venda de um lote de 25 milhões de ações da fabricante na B3, ao preço de R$ 55,71.. 03/12/2020

- Stefanini compra softwares da Diebold Nixdorf – Negócio é o maior em cinco anos na empresa e reforça a oferta na área financeira. A Stefanini comprou duas unidades de negócio voltadas para software no Brasil da Diebold Nixdorf, gigante mundial de caixas automáticos. Uma das unidades é chamada de Online Fraud Detection e é voltada para soluções de segurança em pagamentos digitais. Cerca de 40 clientes, entre os quais bancos, corretoras e empresas do setor financeiro, utilizam a plataforma por onde passam 201 milhões de transações por mês, de aproximadamente 70 milhões de usuários. Além da unidade de prevenção de fraudes, a Stefanini adquiriu alguns ativos relacionados à automação de canais de atendimento, que incluem soluções de agência/caixa, autoatendimento, mobile banking, internet banking, abertura de contas em plataforma móvel, compensação de cheques, solução biométrica e troca de chaves.Chamada de ServCore, a solução é usada por 30 empresas, com 21 milhões de usuários de biometria, cerca de 250 mil usuários em internet banking e 200 mil em mobile banking. 03/12/020

- PetroRio vende participação em grande campo de gás offshore do Brasil – A empresa de petróleo e gás PetroRio assinou documentos vinculativos com a Gas Bridge relativos à venda dos 10 por cento de participação detida pela empresa no campo de gás Manati operado pela Petrobras localizado na costa do Brasil. A PetroRio disse nesta quinta-feira que o valor total da transação foi de R $ 144,4 milhões (US $ 25,97 milhões) e inclui o repasse de todo o passivo da empresa no campo, incluindo sua participação no abandono.A transação depende de condições precedentes, entre as quais o sucesso da Gas Bridge na aquisição da operação da Petrobras em Manati.O negócio compreende uma parcela fixa de R $ 124,4 milhões e um earn-out de R $ 20 milhões, sujeito a certas aprovações regulatórias subsequentes relacionadas ao campo. 02/12/020

- BTG Pactual compra o controle da PSR, que manterá independência – Consultoria continuará com sede e gestão atuais e vê sinergias para ampliar áreas de atuação. BTG Pactual e PSR anunciaram nesta quarta-feira, 02 de dezembro, uma parceria inédita. A holding financeira vai adquirir o controle da consultoria internacional. O acordo mantém a gestão independente, sem alterações na diretoria executiva e em suas operações. Além disso, permitirá a ampliação das atividades da empresa em infraestrutura, e nas áreas de inovação, transição energética, além de aumentar sua presença no mercado global de energia. A PSR se manterá na mesma sede atual com a gestão e operação independentes, reafirmou o BTG. “Acreditamos no modelo da PSR, na sua capacidade de agregar valor, e vemos potencial para que a empresa ganhe ainda mais força para acelerar seu crescimento atual com o apoio de todo o grupo BTG Pactual, mas sem perder sua autonomia”, afirmou Eduardo Loyo, sócio e membro do conselho de administração do BTG Pactual. Kelman focou nas possíveis sinergias entre as duas empresas. “A PSR tem grande potencial nacional e internacional em estudos que integram as dimensões econômica, social e ambiental. Assim como no caso da inovação tecnológica, enxergamos no BTG Pactual uma postura proativa de atuação ambiental e de ESG”, explicou… 02/12/2020

- Isa Cteep anuncia aquisição da transmissora Piratininga-Bandeirantes por R$1,6 bi – A elétrica Isa Cteep anunciou nesta quarta-feira que celebrou acordo para a aquisição da transmissora de energia Piratininga-Bandeirantes, em negócio de 1,594 bilhão de reais, de acordo com fato relevante. A transação, que foi fechada com os fundos de investimento Wire e Kavom, prevê a compra por via direta e indireta da totalidade das ações da Piratininga-Bandeirantes. A operação indireta, segundo a Cteep, ocorrerá por meio da aquisição da totalidade das ações de sua controladora, a SF Energia. A Cteep, transmissora controlada pela colombiana Isa, afirmou que o valor do negócio envolve 292 milhões de reais em dívida líquida, estimados com data-base em 31 de dezembro deste ano. 02/12/2020

- Gestora Tarpon adquire controle da Buonny – Investimentos em plataforma de logística deve chegar a R$ 300 milhões até 2021. Um ano após vender a operadora logística AGV para um braço da mexicana Femsa, o empresário Vasco Oliveira está de volta. Agora como sócio da gestora Tarpon, lidera a construção de uma plataforma de tecnologia em logística que prevê investir R$ 300 milhões até 2021. A aposta é que, em alguns anos, a iniciativa esteja pronta para ir à bolsa. A empreitada da Tarpon teve início ontem, com a compra do controle da Buonny, que oferece tecnologia para ajudar no gerenciamento de riscos de cargas pesadas. A escolhida reúne características como receitas recorrentes – cerca de 90% do faturamento de R$ 100 milhões -, margens altas e geração de caixa. 01/12/020

- Kinea compra fatia do capital da Verzani – Grupo de segurança e limpeza que neste ano fatura R$ 2 bilhões vai acelerar o plano de aquisições. A gestora de private equity Kinea fechou a compra de participação minoritária no Verzani & Sandrini e vai ajudar a acelerar a estratégia de aquisições do grupo paulista. Este é conhecido principalmente pela atuação no mercado de segurança (patrimonial, pessoal e eletrônica) e no segmento de limpeza (gestão do serviço de higienização) para shoppings, hospitais e indústrias. A Kinea vai desembolsar cerca de R$ 150 milhões na transação, parte para o caixa e parte para compra de ações dos atuais sócios, apurou o Valor. Mesmo com os altos e baixos da economia neste ano, o grupo conseguiu crescer e deve fechar 2020 com faturamento de R$ 2,2 bilhões, ante R$ 1,9 bilhão no ano passado. A projeção é chegar a R$ 2,6 bilhões em 2021. A resiliência em plena pandemia, explicam os sócios, está na diversificação. A companhia tem a maior carteira de shoppings, atendendo cerca de 200 empreendimentos, mas eles representam menos de 20% da receita. 01/12/020

- NotreDame Intermédica levanta R$ 3,75 bilhões em oferta secundária – O preço representa um desconto de 0,8% em relação à cotação de fechamento da última terça-feira na B3, de R$ 70,07. A NotreDame Intermédica comunicou ontem à noite que sua oferta secundária de 54 milhões de ações foi precificada a R$ 69,50 por papel, totalizando o montante de R$ 3,753 bilhões. O preço representa um desconto de 0,8% em relação à cotação de fechamento da última terça-feira na B3, de R$ 70,07. Vale destacar que, por se tratar de uma tranche secundária, a companhia não receberá quaisquer recursos provenientes do follow on. O acionista vendedor foi o Alkes II – Fundo de Investimento em Participações Multiestratégia.01/12/2020

- Controladora do C6 Bank faz captação de R$ 1,3 bilhão – A operação avalia a instituição financeira em R$ 11,3 bilhões. A Carbon Holding, controladora do C6 Bank, fechou uma captação de R$ 1,3 bilhão, que será usada para aumentar o capital do banco. A operação avalia a instituição financeira em R$ 11,3 bilhões. De acordo com os bancos, os recursos foram levantados junto a mais de 40 investidores privados, que irão adquiri4 ações ordinárias da holding…02/12/2020

- Fintech Gyra+ levanta R$ 15 milhões em primeira rodada de captação – Transação envolveu aumento de capital na empresa, voltada a pequenos empreendedores, e dívida. A fintech de crédito Gyra+, voltada a pequenos empreendedores, levantou mais de R$ 15 milhões em sua primeira rodada de captação (série A), numa transação que envolveu aumento de capital na empresa e dívida… 02/12/2020

- Carrefour adquire três lojas e dois postos de combustíveis da rede Makro – As lojas e postos de combustíveis da rede Makro estão dispostos em três Estados brasileiros . O Carrefour Brasil (CRFB3) anuncia que comprou três lojas próprias e dois postos de combustíveis da rede de supermercados Makro em três Estados brasileiros (Rio de Janeiro, Santa Catarina e Bahia), após ter assinado instrumentos definitivos de aquisição nesta segunda-feira (30).Mediante ao acordo celebrado, a companhia efetuou o pagamento ao Makro do montante de R$ 289.620.444,00.As demais lojas e postos de gasolina objeto da operação, serão transferidas para o Carrefour tão logo sejam concluídos os processos de regularização de titularidade junto aos cartórios competentes e de cessão dos contratos de locação remanescentes, conforme o caso, explica o comunicado divulgado. 01/12/2020

- Startup do Nexus recebe aporte de R$ 150 mil – A Hi! Healthcare Intelligence, acelerada no Nexus, o hub de inovação do Parque Tecnológico São José dos Campos, conquistou rodada de investimentos no programa O Anjo Investidor, apresentado por João Kepler, um dos maiores investidores-anjo do país.A startup recebeu aporte de R$ 150 mil, classificado como pré-seed, estratégico para preparar e estruturar a empresa a fim de atingir os objetivos de crescimento. Além do dinheiro, os empresários contarão com a experiência e networking do investidor, que acelerará o processo de maturação da empresa. A partir de dezembro farão parte do portfólio da Bossa Nova, fundo de investimento comandado por João Kepler. 01/12/2020

- BBM Logística adquire logtech para ampliar atuação no e-commerce – A BBM Logística, de transporte rodoviário de cargas, anunciou a aquisição da Diálogo Logística, startup de entrega de e-commerces, por até R$ 82 milhões – parte do pagamento estará atrelado ao desempenho dos sócios da Diálogo, que serão incorporados à equipe da BBM. A logtech atende, em média, 30 mil pedidos por dia, com cobertura de aproximadamente 1.800 cidades e forte crescimento ao longo de 2020, com +103% no faturamento bruto acumulado até outubro, em comparação ao mesmo período de 2019. A transação também reforça o posicionamento da BBM como consolidadora no setor logístico. Esta é a quarta aquisição desde 2018, sendo que as últimas 3 foram concluídas nos últimos 12 meses. Nos últimos três anos, a BBM teve crescimento médio de 78% ao ano. “Com as aquisições da Transeich, Translovato, Translag, e agora da Diálogo – que nos permitirá expandir no e-commerce, continuamos aumentando nossa oferta de serviços e . 02/12/2020

- Atem conclui venda de fatia nas distribuidoras da Oliveira Energia – Empresa decidiu priorizar distribuição de combustíveis. A distribuidora de combustíveis Atem concluiu a venda de sua participação no capital social das distribuidoras de energia elétrica Amazonas Energia e Roraima Energia para a sócia-majoritária Oliveira Energia. Na operação, a Atem vendeu a totalidade de sua participação nas concessionárias de Roraima e do Amazonas, ambas adquiridas em 2018. A transação foi aprovada pelos órgãos reguladores e pelo Conselho Administrativo de Defesa Econômica. As duas distribuidoras foram arrematadas pela Atem em consórcio com a Oliveira Energia, em leilões de privatização realizados pela Eletrobras, em 2018. Após dois anos participando das ações das distribuidoras de energia elétrica, a empresa decidiu priorizar a atuação no segmento de distribuição de combustíveis, principal atividade da companhia desde sua fundação, há 20 anos. A Atem continuará prestando serviços ao setor elétrico como fornecedora de insumos para geração de sistemas isolados.02/12/2020

- Boa Vista compra plataforma de renegociação Acordo Certo – O bureau de crédito Boa Vista anunciou nesta terça-feira a compra da plataforma online de renegociação de dívidas Acordo Certo por um valor inicial de 37 milhões de reais que poderá ser ampliado em pelo menos 100,6 milhões após a conclusão da operação. O valor adicional será pago mediante cumprimento de certas condições prévias, informou a Boa Vista em fato relevante. A Acordo Certo, que conecta credores com dívidas vencidas com seus consumidores, tem dívidas de 57,8 milhões de indivíduos representando mais de 188 bilhões de reais disponíveis para negociação, com 13,4 milhões de usuários cadastrados, afirmou a Boa Vista. 01/12/2020

- O novato Alexia Ventures faz seu primeiro aporte e chega como um veterano no mercado – Criado no meio da pandemia, o fundo capitaneado por Wolff Klabin e Patrick Arippol anuncia, com exclusividade ao NeoFeed, seu primeiro investimento na americana FounderNest e seus sócios detalham o que mais vem por aí. Quando Wolff Klabin, da tradicional família Klabin, e Patrick Arippol, que vinha do fundo DGF, se juntaram na segunda metade de 2019 para criar um novo fundo de venture capital, o cenário era cristalino. A captação estipulada em US$ 100 milhões era factível e o timing para isso também. Mas, no começo do ano, com a pandemia, o cenário mudou e o horizonte ficou turvo. Mesmo assim, os dois seguiram adiante, o Alexia Ventures começou a captar em janeiro e viu a situação esquentar em abril, no calor dos lockdowns e incertezas econômicas. “Já captamos mais da metade do fundo”, diz Arippol ao NeoFeed. E o primeiro investimento acaba de ser revelado com exclusividade ao NeoFeed. O Alexia entrou na rodada série A da empresa americana FounderNest, uma plataforma que, por meio de inteligência artificial, conecta empreendedores e investidores.Trata-se de uma startup com a missão de mexer com o mercado de venture capital.O valor do aporte não foi revelado, mas o Alexia entrou junto com fundos que investiram em empresas como Paypal, Palantir, Square e Waze. Criada e incubada nas universidades de Stanford e Wharton pelos irmãos Felix e Miguel Gonzalez Herranz, a FounderNest tem um modelo de negócios, ainda em fase incipiente, que vai variar de uma assinatura até participação nos deals. 01/12/2020

- Monashees lidera aporte de R$ 28 milhões em microcafeteria “tecnológica”. Com um modelo baseado em lojas compactas e autoatendimento, a The Coffee vai usar o aporte para chegar a 100 unidades no País, criar um canal de e-commerce e estrear no exterior, com aberturas na Espanha, Portugal e França. O que levaria a Monashees, um fundo de venture capital que investe em empresas de tecnologia, a apostar na microcafeteria The Coffee? A resposta incluiu uma boa dose de tecnologia e autoatendimento, com os pedidos realizados e pagos por meio de um tablet ou aplicativo, além de um sistema próprio, totalmente integrado ao backoffice. Com essa mistura tecnológica, a The Coffee acaba de captar R$ 28 milhões em uma rodada série A, liderada pela Monashees, que já havia participado de um primeiro aporte de R$ 500 mil na startup, em meados de 2019. Os fundos Norte Ventures e Shift Capital, que também já eram acionistas da operação, seguiram o novo investimento. 01/12/0220

- Startup especializada na automatização do departamento pessoal recebe aporte do fundo Criatec 2 – A Convenia, empresa com soluções voltadas para a digitalização do RH, acaba de receber um follow-on do fundo Criatec 2exclusivamente para expandir sua equipe e seguir crescendo. Os valores não foram divulgados. Os recursos serão destinados a contratações nas áreas de marketing e vendas, que contarão com cerca de 60 novos funcionários nos próximos meses. A projeção é fazer com que o quadro, que conta hoje com 90 integrantes, ultrapasse a marca de 150. Somente de junho a agosto, por exemplo, a startup alcançou a média de 100 novos contratos mensais, o que possibilitou fechar o período com quase 1,5 mil clientes. A expectativa é fechar este ano com um faturamento de R$ 20 milhões, o dobro de 2019.O cenário é reflexo da necessidade da digitalização da área de Recursos Humanos, que foi acelerada após o distanciamento social imposto pelo novo coronavírus. Atividades como contratação, admissão, emissão de holerites e gestão de férias agora são feitas remotamente, com o auxílio de softwares como a da HRTech. 30/11/2020

- Knewin formaliza incorporação da Plugar e fomenta mercado de inteligência de dados – A Knewin, maior PR Tech da América Latina, formaliza a incorporação da Plugar, consultoria de tecnologia para inteligência de mercado, e anuncia a criação da Knewin Intelligence. Ao todo a Knewin já captou R$19.9 milhões de fundos como KPTL e Invisto.A incorporação da Plugar irá fomentar o mercado de inteligência de dados e monitoramento para clientes de diversos setores, como varejo, finanças, marketing, relações públicas e comunicação. Ao todo, as análises fornecidas se baseiam em seis pilares: vendas, concorrência, branding, regulatório, governo e inovação. Hoje, a Knewin Intelligence oferece um portfólio completo, que vai desde o monitoramento de imprensa e redes sociais até a análise da concorrência e de reputação de marca, além de soluções de Business Intelligence e Data Analytics – desenvolvidos com base em dados estruturados e não estruturados

- Startup que ajuda Mobly a mostrar produtos online leva aporte milionário – Comprar online pode ser um desafio. Sem ver o produto ao vivo, muitos consumidores têm dificuldades para decidir se aquela peça é a escolha certa. Para tentar facilitar essa decisão de compra, a startup R2U, fundada em 2016 por Caio Jahara, usa realidade aumentada para permitir que empresas como Mobly, Leroy Merlin e Electrolux ofereçam a seus clientes a possibilidade de ver os produtos em 3D e testá-los no ambiente usando um smartphone. Com o crescimento do e-commerce impulsionando seu negócio, que cresceu 60% ao mês este ano, a startup captou um novo investimento de 800.000 dólares (4,2 milhões de reais). A rodada, liderada pelo fundo brasileiro Canary, teve participação dos fundos Norte Ventures e Equitas; da empresa têxtil Coteminas; e dos cofundadores da Mobly, Victor Noda e Mario Fernandes.30/11/2020

- Startup capta mais de R$1,5 milhão em investimento durante a pandemia – Criada durante a pandemia de covid-19, a startup brasileira TamoVip nasce com o propósito de conectar fãs com seus ídolos, por meio de videomensagens personalizadas e exclusivas. A plataforma inteligente já conta com mais de 250 celebridades em seu portfólio, com nomes conhecidos pelo público, como as funkeiras MC Carol e Valesca Popozuda, os jogadores Hudson, Cicinho e Alex Silva, parte do elenco de Chiquititas, com Carla Fioroni, Gabriel Santana e Samia Abreu, entre outros artistas. Com uma média de crescimento mensal de 67% no número de usuários, a startup já captou mais de R$1,5 milhão em investimentos. Os aportes, feitos entre os meses de abril e novembro, foram realizados por investidores-anjo conhecidos do mercado como Daniel Rummery, Adrian Merino Vítores e German Lopez, que também já apoiaram empresas como Cabify, Banco Neon e Rappi. 30/11/2020

- Braço de investimentos da Tivit compra sua primeira startup – Privally é especializada em gestão de segurança e privacidade com foco na LGPD. A startup Privally, especializada em gestão de segurança e privacidade com foco na Lei Geral de Proteção de Dados (LGPD), é a primeira aquisição da Tivit Ventures, braço de investimentos criado há menos de uma semana pela Tivit, multinacional brasileira de serviços de computação em nuvem. O valor da aquisição não foi revelado… 30/11/2020

- XP anuncia follow-on de US$ 1,3 bi; Itaú vende – A XP acaba de anunciar uma oferta que vai dar saída parcial ao Itaú bem como injetar cerca de US$ 340 milhões no caixa da companhia. Entre a oferta-base e o greenshoe (um lote adicional), o Itaú será responsável por 76% da oferta, vendendo um total de 23,5 milhões de ações — a quase totalidade dos 5% do capital da XP que o banco já dissera que pretendia vender.Já a XP está emitindo 8,2 milhões de novas ações para levantar cerca de US$ 340 milhões que vão “fazer frente a oportunidades de crescimento”,A nova operação movimentou US$ 1,235 bilhão. Desse total, US$ 956,454 milhões vão para o Itaú Unibanco, 30/11/2020

- Fundo exclusivo de agtechs da KPTL recebe investimento de family office – De perfil tradicional nos investimentos, a família Nishimura levou para a mesa dos acionistas do Grupo Jacto, a decisão de investir em inovação. A Tridon Participações, braço de venture capital da companhia, um dos principais do agronegócio brasileiro, está ampliando seus investimentos em startups do setor. O family office é o mais novo investidor no Fundo de Agro da KPTL, uma das gestoras com o mais extenso portfólio de Agtechs do País, com 8 investidas atualmente. O valor da transação não foi revelado. Ainda em fase de captação, o fundo pretende captar nos próximos 24 meses R$ 300 milhões destinados a até 16 empresas. Entre as companhias que potencialmente podem entrar no fundo estão a Agrotools e outras já no portfólio da KPTL. 24/11/2020

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES – DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilacão semanal das notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidos a partir de notícias publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com, não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes. Caso o conteúdo estiver em desacordo, nos contate que estaremos retirando o mesmo ou corrigindo a respectiva informação. Blog FUSÕES & AQUISIÇÕES