O David que virou um Golias dos bancos de sangue

Nos últimos anos, o mercado de saúde vem passando por um amplo processo de consolidação puxado por gigantes do setor como Rede D’Or, Hapvida, NotreDame Intermédica, Hospital Care, entre outros titãs que levantaram bilhões de reais no mercado de capitais ou contam com acionistas relevantes.

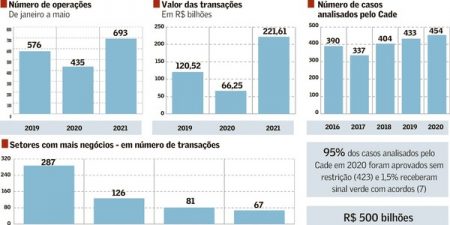

Só no ano passado, por exemplo, entre fusões e aquisições, foram mais de 80 transações. E chama a atenção um caso de um David que, aos poucos, foi se transformando em um Golias na área de banco de sangue. Trata-se da H. Hemo, que, de caçada, passou a ser uma caçadora. Forte o bastante para peitar o bilionário grupo D’Or, maior acionista de sua concorrente GSH.

“Em 2016, recebemos uma proposta de compra e percebemos que havia espaço para consolidar esse mercado”, diz ao NeoFeed, André Langhi, o CEO e sócio da H. Hemo. Nos últimos dois anos, a empresa fez mais de 18 aquisições e se tornou um dos maiores grupos de hemoterapia do Brasil, com 32 mil transfusões por mês, 250 unidades espalhadas em 13 estados e um faturamento projetado de R$ 265 milhões até o fim do ano.

Os avanços rápidos na absorção de companhias e no salto de 450 funcionários, em 2017, para mais de 1,4 mil atualmente, aconteceram com a entrada de capital na operação. Um negócio costurado e desenhado pela boutique de fusões e aquisições JK Capital, que botou no papel o seu plano de consolidação. Só assim, conseguiu convencer investidores a embarcarem no projeto.

O primeiro, em 2018, foi o 2bCapital, o fundo de private equity controlado pelo Bradesco, que aportou R$ 50 milhões. O segundo foi o fundo francês Proparco, que também injetou outros R$ 50 milhões na empresa. “Cada um tem 20% da companhia”, diz Langhi. O restante está nas mãos dos sócios controladores.

“Conseguimos comprar todas as empresas que queríamos”, diz Luis Mazzarella Martins, sócio da JK Capital. E avisa que tem mais espaço para mais aquisições, neste semestre, com muitas empresas menores que sofreram por conta da pandemia do coronavírus.

Martins explica que boa parte dos donos das empresas compradas permaneceu no negócio – o que facilita a integração entre as companhias. “Alguns grupos comprados pediram participação na H. Hemo e outros pediram dinheiro e participação. Isso mostra que acreditam no projeto”, diz ele.

Um banco de sangue, ao contrário do que se imagina, não vende sangue. O que o grupo de hemoterapia faz é vender o serviço de medicina transfusional. E, de acordo com Langhi, o desafio da empresa é mudar os parâmetros de remuneração no setor. “O mercado precisa evoluir para a remuneração por desfecho clínico”, diz Langhi.

“Historicamente, os bancos de sangue se tornaram tiradores de pedido de transfusão e isso não vai ao encontro das boas práticas médicas da hemoterapia. Queremos abrir essa caixa preta no setor”, afirma Langhi. “Muitas vezes, um médico recomenda mais transfusão do que é necessário. E é função do especialista avisar o médico sobre isso.”

A H. Hemo foi criada, de fato, em 2017. Até 2011, a empresa era formada pelo Banco de Sangue Paulista, fundado pelo avô de Langhi, em 1957, e o laboratório Imunolab, também da família.

André, atualmente com 35 anos, formado em administração de empresas pela FGV, foi quem liderou o processo de expansão do grupo. Em 2012, comprou o Banco de Sangue de Caxias do Sul e tempos depois trouxe para a operação o Hemoservice, de Belo Horizonte, e o CHCM de Campinas.

Com a entrada dos fundos e o desembarque em cidades como Rio de Janeiro (RJ), Brasília (DF), Curitiba (PR), Porto Velho (RO), Santa Maria (RS), São José dos Campos (SP), Vitória (ES), Natal (RN), a empresa foi ganhando capilaridade. No total, a companhia é uma mescla de 21 empresas. E, além de presença em várias praças, conseguiu otimizar os processos.

“A estrutura que você precisa para fazer duas mil coletas e duzentas coletas é semelhante. E a estrutura para gerenciar também é muito semelhante”, diz Langhi. E continua. “Enxergamos que poderíamos começar um processo de centralização da produção”, diz ele.

Além de centralizar a compra e o back office, a empresa, que atende grupos como Hapvida, Prevent Senior, Unimed, entre outras empresas de saúde, consegue ter um compartilhamento produtivo maior.

“As nossas maiores coletas passaram a produzir hemocomponentes para as unidades menores”, diz Langhi. Se antes eram 20 coletas e 20 processamentos, hoje são nove locais de processamento.

O setor ficou ainda mais em evidência nesta semana depois de que a Food and Drug Administration (FDA), agência reguladora de medicamentos nos Estados Unidos, aprovou o tratamento de pacientes de Covid-19 com o plasma sanguíneo de pessoas que se recuperaram da doença e criaram anticorpos.

“Desde que saíram as primeiras pesquisas mostrando que não havia malefícios, já vínhamos realizando esses tratamentos aqui no Brasil”, diz Langhi. “Ainda é um volume pequeno, são tratamentos pontuais.”

Langhi não arrisca dizer quais são os próximos passos do grupo. Mas, atualmente, muitas pesquisas, principalmente nos Estados Unidos, apontam para a terapia celular como o futuro da medicina. “Existem boas perspectivas, mas ainda é algo para mais para frente”, diz o executivo.

Ele diz o mesmo sobre um possível IPO. “Toda empresa que cresce sonha em abrir o capital”, afirma. No ritmo de crescimento apresentado até agora, não deve demorar para acontecer… Leia mais em NeoFeed 25/08/2020