TI - RADAR de Fusões e Aquisições, em julho/2020

O acumulado do ano de 2020, registrou um crescimento de 12,7%, com 239 negócios, correspondendo a um investimento de R$ 23,9 bilhões – equivalente a uma queda de 8,9%, em relação ao mesmo período do ano passado.

O Indicador de Volume de Transações de M&A do mês sinaliza crescimento.

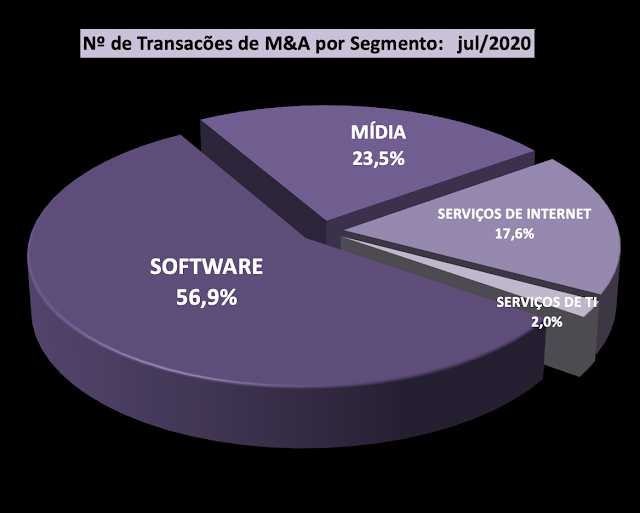

Os segmentos de maior volume de operações no mês foram os de Software e Mídia.

Os investidores Estratégicos foram mais ativos em volume, com 32 negócios realizados, enquanto os investidores Financeiros ficaram com 19.

Os Investidores Nacionais predominaram com 42 operações e os Estrangeiros realizaram 9.

Em relação ao montante, os Estrangeiros foram responsáveis por 78,0% dos investimentos, e os Nacionais por 22,0% do total. No acumulado do ano, os Investidores Estrangeiros responderam por 73,7% dos investimentos

O valor médio das transações no ano foi de R$ 100,1 milhões, representando uma queda de 19,2%.

A maior transação no mês de julho/20, foi a Vasta, da Cogna, levantando US$ 405,8 milhões em IPO na Nasdaq – Empresa é dona de sistemas de ensino como Anglo, pH, Maxi e Pitágoras. O core business da companhia é o oferecimento de serviços e soluções digitais para o segmento de educação básica.

Quanto a Nacionalidade dos investidores foram registradas 9 operações, de 3 países, sendo os EUA com maior apetite, com 6 negócios.

Operações de Fusões e Aquisições de Tecnologia da Informação – TI e Telecom, noticiadas com destaque na imprensa brasileira ao longo do mês corrente As informações deste relatório, elaborado pelo Portal FUSÕES & AQUISIÇÕES (http://fusoesaquisicoes.blogspot.com.br) estão apresentadas em blocos, detalhando as transações por Volumes e Valores, Segmentos, Racional do Investimento, Porte das empresas, Perfil do Investidor, Destaques do mês, etc.

ANÁLISE DO MÊS

Principais constatações.

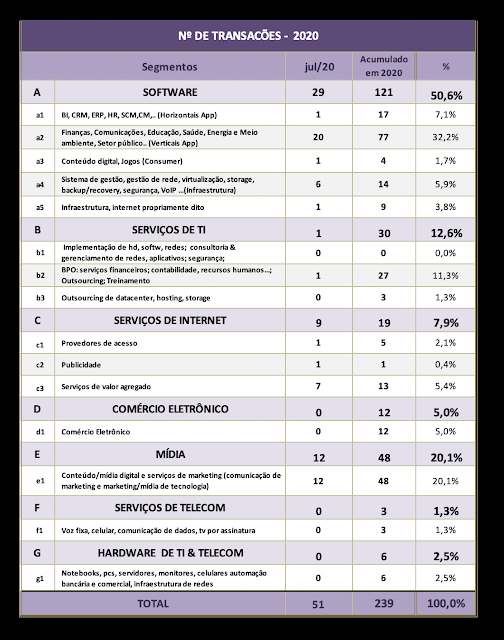

Volume de negócios – Nos primeiros sete meses de 2020, com 239 transações, apresentou um crescimento de 12,7% comparativamente ao mesmo período de 2019. No mês julho de 2020, foram apuradas 51 transações, representando um crescimento de 41,7% comparativamente ao mesmo mês do ano anterior (36 transações).

Tendência – O objetivo do Indicador de Volume de Transações de M&A é sinalizar uma expectativa de tendência, com base na análise do verificado nos períodos semestrais móveis. O período móvel findo em julho/20, sinaliza uma retomada do crescimento.

Maiores apetites – Os segmentos de maior volume de operações em julho/20 foram os de Software, Mídia e Serviços de Internet, representando uma concentração de 98%.

Segmentação – Na classificação entre os Segmentos de TI no corrente mês, os subsegmentos de Finanças, Comunicações, Educação, Saúde, Energia e Meio ambiente, Setor público.. (Verticais App), e Conteúdo/mídia digital e serviços de marketing (comunicação de marketing e marketing/mídia de tecnologia) de Mídia lideraram. No acumulado do semestre, SOFTWARE vem liderando o número de transações, seguido por MÍDIA.

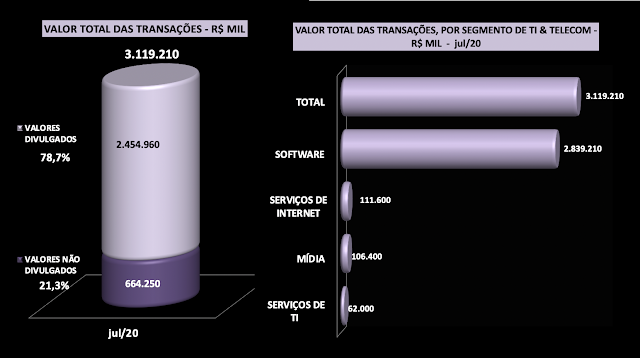

Valor dos investimentos – No mês de julho, o total das transações, incluindo as operações que divulgaram os valores (78,7%) e as não divulgadas (estimadas 21,3%), alcançaram R$ 3,1 bilhões, representando uma queda de 31,9%, em relação ao mesmo mês do ano anterior. O montante das transações nos primeiros sete meses de 2020, alcançou R$ 23,9 bilhões, representando uma queda de 8,9% sobre igual período do ano anterior.

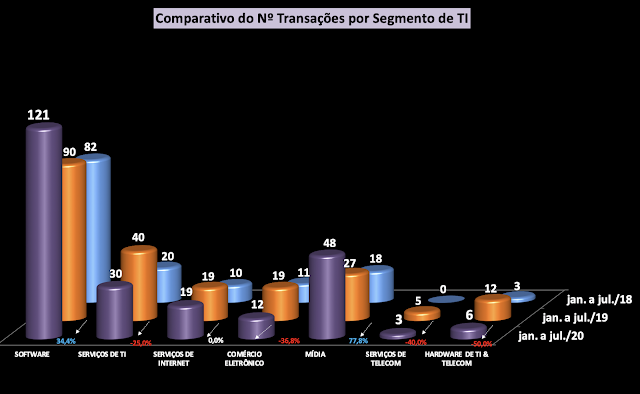

Segregação setorial nos últimos três anos – Comparando-se o número de transações dos primeiros sete meses de 2020, por segmentos, compiladas nos últimos três anos, verifica-se crescimento somente nos segmentos de Mídia e Software. Dois segmentos, Software e Mídia, concentram 70,7% do total dos negócios no acumulado do ano.

Porte das Empresas – O objetivo é proporcionar uma visão das transações classificadas em função do porte das empresas. Utilizou-se o critério adotado pelo BNDES e aplicável a todos os setores para a classificação do porte em função da Receita Bruta anual (informada ou estimada).

Em relação ao porte, os investidores deram preferência para empresas de pequeno e médio porte no presente mês. E destaque para o crescimento no acumulado do ano dos negócios de porte médio e médio-grande.

• Microempresa <= R$ 2,4 milhões

• Pequena empresa > R$ 2,4 milhões e <= R$ 16 milhões

• Média empresa > R$ 16 milhões e <= R$ 90 milhões

• Média-grande empresa > R$ 90 milhões e <= R$ 300 milhões

• Grande empresa > R$ 300 milhões

Perfil do investidor – Em relação ao perfil do investidor no corrente mês, das 51 operações destacadas, os Investidores Estratégicos foram responsáveis por 32 negócios. Sendo que 26 foram realizadas por empresas de capital nacional e 6 por capital estrangeiro. Os investidores Financeiros realizaram 19 negócios, sendo 16 de capital nacional e 3 de capital estrangeiro.

No acumulado dos primeiros sete meses de 2020, o Investidor Estratégico se destaca com maior número de operações, 130.

Por sua vez, o Investidor de Capital Nacional foi mais ativo com 188 operações (78,7%), enquanto o Investidor Estrangeiro foi responsável por 51 negócios (21,3%).

(1) Empresa adquire outra empresa (controladora ou não) relevante do ponto de vista estratégico, a fim de ter acesso a tecnologia, produto ou serviço.

(2) Fundo de Investimento Private Equity; Venture Capital, Angel;

(3) Empresa de capital nacional adquirindo participação em empresa brasileira (controladora ou não).

(4) Fundo de Investimento de capital estrangeiro adquirindo participação em empresa brasileira (controlador ou não).

Investimentos nacionais & estrangeiros – Já no que tange ao montante das transações no mês, de R$ 3,1 bilhões, os Investidores Nacionais foram responsáveis por 22,0% dos investimentos enquanto os Estrangeiros ficaram com 78,0%.

O montante das transações no acumulado do ano, alcançou R$ 23,9 bilhões, representando uma queda de 8,9% sobre igual período do ano anterior. Os Investidores estrangeiros responderam por 73,7%, com montante estimado em R$ 17,6 bilhões, enquanto os Nacionais foram responsáveis por 21,3%, com um valor de R$ 6,3 bilhões.

Valor médio dos investimentos – O valor médio das transações no acumulado do ano foi de R$ 100,1 milhões, representando uma queda de 19,2% em relação ao valor médio do ano passado.

Nacionalidade dos investidores – Em relação à nacionalidade das empresas que estão investindo no Brasil no mês de julho/20, foram registradas 9 operações, de 3 países. Sendo os EUA com 6 negócios.

Maior transação no mês de julho/20: Foi a Vasta, da Cogna, levantando US$ 405,8 milhões em IPO na Nasdaq – Empresa é dona de sistemas de ensino como Anglo, pH, Maxi e Pitágoras; metade do dinheiro vai para o caixa da Cogna. O core business da companhia é o oferecimento de serviços e soluções digitais para o segmento de educação básica, tanto para o conteúdo pedagógico como para gestão administrativa das escolas.

Relação das transações – A relação das transações de Fusões e Aquisições na área de TI, segue a data em que foram divulgadas pela imprensa e compiladas pelo blog fusoesaquisicoes.blogspot.com. Todas podem ser pesquisadas e localizadas no blog.

RELATÓRIO ANTERIOR: TI – RADAR de Fusões e Aquisições, em junho/20

M&A – QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

O RADAR de M&A em TI tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilação de notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda anunciados/realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidas a partir de notícias consideradas confiáveis publicadas pela imprensa e divulgadas no “estado” pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br , não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Operações divulgadas em relatórios anteriores podem sofrer alterações, por conta de cancelamentos, renegociações, atualizações, etc. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes.